- Temas del día

- CORONAVIRUS

- CAÍDA DE PRECIOS

- YPF

- ACCIÓN CONJUNTA

Alexis Arthur

Alexis Arthur Esta no es la primera vez que surgen rumores acerca de una posible venta de activos energéticos en Brasil (ver Braskem). Pero la última desinversión podría ser la más importante, particularmente si la venta incluye las preciadas áreas del presal.

Se desconocen los detalles, pero se espera que la petrolera estatal Petrobras, arruinada por el escándalo de corrupción y la escasez de dinero, busque reducir su exposición, particularmente en el presal. La venta por 13.700 millones de dólares es significante. Aunque lo sería mucho más si representa una nueva apertura del sector energético de Brasil.

El 2015 se perfila como un annus horribilis para Petrobras. Más de 100 personas, incluyendo docenas de legisladores, funcionarios y hasta el tesorero del Partido de los Trabajadores de la Presidente Dilma Rousseff, están siendo investigadas por la operación Lava Jato, acusados de supuesta corrupción. Marcelo Odebrecht, CEO del gigante de la construcción Odebrecht, fue el último en ser arrestado.

En medio del escándalo, Petrobras anunció un ajuste de 17.000 millones de dólares y China le otorgó un préstamo por 10.000 millones de dólares para aplacar la tensión. Teniendo en cuenta que Petrobras se convirtió en una de las compañías más endeudadas del mundo, sumado al factor de la caída de los precios del crudo y que los subsidios locales no ayudan a su panorama financiero, es un paso lógico el proponer la desinversión de activos.

Sin embargo, surgen dos preguntas: En primer lugar, si Petrobras está dispuesta a ceder sus preciados activos en el presal y bajo qué condiciones; y quién estará interesado en comprarlas.

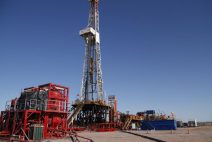

El sector energético de Brasil se encuentra en un bache. Las cosas no han funcionado de acuerdo al plan desde el descubrimiento del campo Tupi (ahora llamado Lula) en 2007. La débil participación en la licitación inaugural del presal del año pasado sólo confirmó lo más temido, los riesgos pesan más que las recompensas. A pesar de poseer un estimado de reservas 8 a 12 mil millones de barriles de crudo, la licitación de Libra sólo atrajo una oferta.

Esto se debe en parte al hecho de que la exploración en el presal es onerosa y compleja. Las condiciones contractuales de Brasil, que incluyen el requerimiento de que Petrobras sea la única operadora y obtenga mínimamente el 30 por ciento de la inversión, también ahuyentaron a las grandes petroleras.

El plan de Petrobras de desinvertir 13.700 millones de dólares en activos en los próximos dos años incluye plantas termoeléctricas, distribución de gas y activos downstream. Tras varios reportes que indican que las grandes petroleras han sido contactadas por una importante venta, se estima que las áreas del presal podrían estar incluidas. ExxonMobil, Total, BP y Statoil habrían sido invitadas a participar, pero las firmas no lo han confirmado.

En el caso de desinversión en el presal, Petrobras ofrecería un acuerdo farm-out en el que podría vender parte o la totalidad de su participación en el área. Aún queda ver si las compañías citadas estarán interesadas en los bloques y bajo qué condiciones. Los costosos requerimientos, al menos en los contratos del presal, continúan siendo un punto de contención para los inversores internacionales. En este caso, el triunfo de la economía sobre la política se mantiene incierto.

Una interesante consecuencia del escándalo de corrupción y las dificultades financieras podría ser la real apertura del sector energético –y otras industrias – a actores extranjeros en Brasil. Si las áreas del presal se ofrecen bajo condiciones favorables, podría significar un giro en la dañada economía brasileña.

Claro que cualquier beneficio será a largo plazo. El Fondo Monetario Internacional prevé que la economía brasileña se contraerá un 1 por ciento en 2015, la peor crisis del país en dos décadas. En absoluto contraste frente al júbilo de hace cinco años, cuando Brasil pasaba por un boom económico y registró un crecimiento del 7,5 por ciento. Aún así, podría ser un paso inicial hacia su recuperación.

Más allá de las actuales opciones de desinversión, aquellos inversores interesados en darle una chance al sector de crudo y gas de Brasil tendrán otra oportunidad a fin de año, cuando se lleve a cabo la 13 Ronda de licitación, donde se ofrecerán 266 bloques exploratorios en áreas onshore y offshore. Será un largo camino a la recuperación de Brasil, pero la nación aún puede revertir la situación.

(Artículo publicado en OilPrice.com. Traducido por ArgentinaShale.com)