El consorcio que encabezan los empresarios Daniel Vila, José Luis Manzano y Mauricio Filiberti firmaron un acuerdo de compra por la distribuidora eléctrica Edenor, por un monto inicial de 100 millones de dólares, que comprende al 51 por ciento de las acciones que actualmente tiene el grupo Pampa Energía que conduce Marcelo Mindlin.

Tras meses de negociaciones, las partes lograron acordar la venta de la mayor distribuidora de electricidad de la Argentina en términos de cantidad de clientes y electricidad vendida, en una operación que será motivo durante las próximas semanas de la evaluación del monto final a pagar, que en el mercado estiman que podría ascender 150 millones de dólares.

Más allá del acuerdo de compraventa de Pampa con la Empresa de Energía del Cono Sur e Integra Capital -nombre de la firma conformada por Vila, Manzano y Filiberti-, la operación deberá ser autorizada por el Ente Nacional Regulador de la Electricidad (Enre) y por la asamblea de accionistas del grupo que comanda Mindlin, que se realizará el 16 de febrero, fecha en la que se dará la eventual traspaso accionario.

La venta de Edenor le permitirá a Pampa Energía focalizar sus inversiones en sus dos negocios principales de la actualidad, que son la generación de energía eléctrica y la producción de gas natural, informó la empresa a la Bolsa porteña.

Edenor cuenta con 3,2 millones de clientes que equivalen y representan el 19 por ciento de la demanda total de electricidad en el país, con un total de 9 millones de habitantes en la zona de zona de cobertura de la concesión, en el noroeste del Gran Buenos Aires y en la zona norte de la Ciudad de la Ciudad de Buenos Aires, con una superficie total cubierta de 4.637 kilómetros cuadrados.

La estructura accionaria de Edenor, además de lo que fue motivo de la operación anunciada hoy, se complementa con un 27,8 por ciento en poder de la Anses y 15,9 por ciento en manos de inversores bursátiles, tanto en el panel de la Bolsa de Comercio de Buenos Aires como en Nueva York vía ADRs.

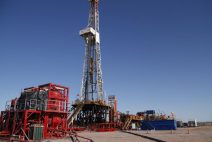

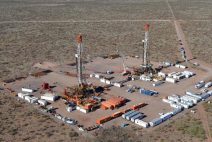

En las últimas semanas se anticipaba que el resultado de esa eventual operación, que finalmente hoy se confirmó, va a ser destinado para fondear las inversiones previstas en las operaciones de Pampa Energía en sus áreas adjudicadas en al formación de Vaca Muerta.

En ese sentido, la compañía acaba de anunciar a mediados de mes una inversión de 50 millones de dólares para fortalecer su participación en el plan Gas.Ar, de reciente licitación por parte del Gobierno nacional.

De la misma manera, el grupo está llevando adelante el cierre de ciclo combinado de la central térmica Ensenada Barragán que adquirió al Estado nacional en sociedad con la petrolera YPF.

El nuevo grupo accionario llega a la distribuidora pocos días después del acuerdo que la Secretaría de Energía suscribió con Edenor y Edesur para reconocer deudas por más de $4.100 millones que serán volcadas a la concreción de obras de baja tensión en 32 municipios del conurbano bonaerense.

A la vez, las empresas energéticas comenzaron este mes la renegociación tarifaria con el Gobierno en vista del descongelamiento de servicios vigentes desde el primer trimestre de 2019, y de la cual se espera una actualización de transición hasta que se pueda alcanzar un nueva revisión integral.